原油保证金怎么算_原油宝保证金价格

1.中国银行“原油宝”这类产品的真实面目是什么样的?

2.负37美元最后原油给谁了

3.保证金充足率怎么算?

4.中国银行在原油宝事件中造成了多大的亏损情况?

中国银行“原油宝”这类产品的真实面目是什么样的?

随着生活水平的不断提高,人们早已不满足将钱存在银行里吃少得可怜的利息了,更多的人选择了用理财的方式使自己的资产得以升值。而在理财这一块里,最受欢迎的必然就是银行理财了,道理很简单,因为信任银行,信任实体,也觉得有银行在,至少出了问题有个地方可以说理。银行理财在某个群体中,被认为是和存款同样零风险的理财方式,区别仅在于这个利润更高。可事实真得是这样的吗?银行理财真得能做到万无一失吗?答案必然是否定的,否则也就不会有近期闹得沸沸扬扬的?原油宝?事件了。那么,像?原油宝?这样的理财产品的真实面目究竟是什么样的呢?

一、什么是?原油宝??要知道?原油宝?事件到底是怎么回事,首先得明白什么是?原油宝?。

原油宝?就是由中国银行推出的一个理财类产品,其自称在理财产品五级评级中的属于中等水平。然而,油于原油价格的巨大波动,实际的风险等级已经超越了银行对投资者风险等级的要求了。因为今年疫情的原因而出现了负油价,?原油宝?的真相才开始浮出水面。二、?原油宝?的真实面目 原油宝?的帐户实质上就是一个虚拟帐户,中行以自营资金参于到外盘的交易中去,而并不是来自于实时的客户帐户资金。所以,这就导致了最后出现投资者亏光了自己的所有投资不算,还倒欠了银行的钱。在经过了一段时间的发酵以及监管部门的及时出手,最后,中国银行自己承担了穿仓的那部分,也就是相当于投资者欠银行的钱由银行自己承担了,但是,投资人自己本金的全部亏损依然是不可回避的事实。不管是银行理财还是其它类型的投资理财方式,投资者需要清楚的是投资总是有风险的,即使是银行理财也不可能避免这样的结果。所以,投资者在选择理财产品时,还是需要按照自己的真实实力去挑选产品,万万不可盲目的追大追热。

负37美元最后原油给谁了

被华尔街的金融大鳄统统拿去了。原油宝的交易,一般都会在交易截止日期前7—10天进行强制平仓,这种其他银行都采取的制度,有效防止了交易截止日期的非理性价格波动。但只有中国银行没有采取这种防范措施。 还有,中国银行在22:00结束交易之后,再也没有交易,应该按照当时的价格11.7美元/桶进行报价结算;就算是22时之后还有交易,依然有一条保护性措施,那就是合约中所谓“跌至20%保证金时强平”,但中国银行的客户们,实际上跌至史无前例的—300%以上,依然没有被强平,每人都亏欠银行大把资金。 结果就是,投资者在付出高达24%的交易佣金之后,还要为银行操作人员的无脑操作埋单。 最根本的是,中国银行其实并没有任何储存和操作石油的实际操作,他们只是把石油作为一种“纸石油”、“金融衍生品”,只是用在账面上进行炒作,而不是真的能以—37美元的价格来接下这些美元。

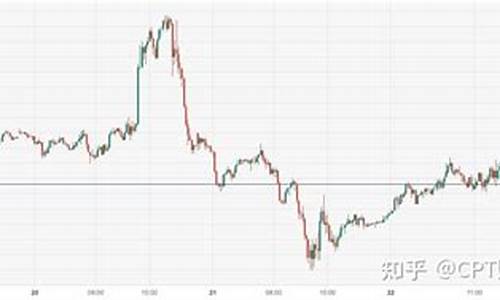

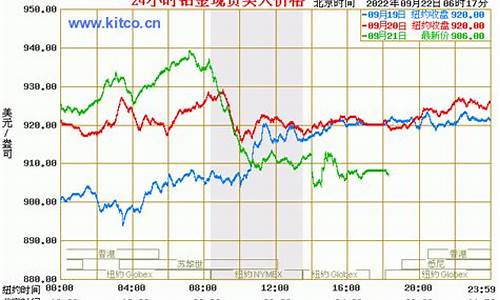

1.最终,他们还是要付出惨重代价,把这些美元加倍送给真正有实力接盘的石油商。这个低价,很多人只看了期货交割与否的部分,数量是远远不够的。因为在期货的价格基础之上,背后是大量的期权和金融衍生品,这些期权和金融衍生品的数量是一个未知数。现在的金融衍生品市场,大量的是金融对冲交易,造成了金融衍生品损失,美国不监管金融衍生品市场,不提供公开的数据和账户信息,其中谁有了损失是外界看不到的。同时也没有全部显示实物交割的详细情况,其中的利益输送,是外界也难以看到的。那就是作为地球上消费规模最大的商品之王“石油”,在周一凌晨居然跌到了负40美元,最后以负的37美元收盘。 纽约油价20日早盘低开,盘中持续走低,尾盘加速下跌,收盘时罕见跌入负值,跌幅超300%。

2.当日尾盘,即将于21日到期的纽约商品交易所5月交货的轻质原油期货价格罕见跌为负值。纽约商品交易所6月交货的轻质原油期货价格也大幅下跌18.37%,收于每桶20.43美元。 截至当天收盘,纽约商品交易所5月交货的轻质原油期货价格下跌55.90美元,收于每桶-37.63美元,跌幅为305.97%。但是,目前6月交易价格仍处于20美元以上。 全球基准布伦特原油交易价格目前也仍以超过25美元的价格交易。6月交货的伦敦布伦特原油期货价格下跌2.51美元,收于每桶25.57美元,跌幅为8.94%。

保证金充足率怎么算?

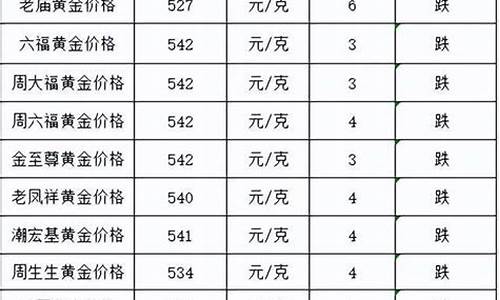

例如原油宝的保证金充足率=原油宝的保证金净值/(原油宝+双向宝的已占用保证金)。保证金比率=保证金/投资者买卖证券的总市值,实际保证金率=(证券市值-融资金额)/证券的市场价格×100%。

保证金比率是客户要缴纳的保证金与买卖证券总市值的比率保证金最低维持率是为使保证金能维持亏损的弥补和还款的比率,实际保证金比率的计算方法按照客户进行的是买空还是卖空交易而不,法定保证金比率也就是初始保证金。

期货市场中有四个交易所,各个交易所有不同的品种,所以各个品种的保证金不一样。按目前的情况来看,期货各品种的保证金比率在8%--12%之间,这个是指主力合约的保证金比率。其次白糖的保证金比率是9%,各个期货公司可以略有不同,但农产品一般是10%。

扩展资料

保证金比率具体分为融资保证金和融券保证金比率,用于控制投资者初始资金的放大倍数,投资进行的每一笔融资、融券交易交付的保证金都要满足保证金比率,投资者保证金金额一定的情况下,保证金比率越高,证券公司向投资者融资、融券的规模就越少,财务杠杆效应越低。

不同的股票配资公司收取的不同,这和股票配资公司所收取的利息也有一定的关系。利息高,股票配资手续费会相应比较低。甚至只收取交易佣金,股票配资公司不再加收。反之亦然,利息收取的低,股票配资手续费收取的相应会比较高。

百度百科-保证金实际维持率

中国银行在原油宝事件中造成了多大的亏损情况?

今年4月份,全国人们都在为抗击新冠疫情而奋斗,大家将目光基本上至盯着新冠的进展。但也正是由于新冠给全球的经济发展按下了暂停键,导致了国际原油期货出现了前所未有的的负油价,致使很多人在原油期货交易中出现了巨大亏损,而且有些人不但出现了亏损,还要倒贴钱。中行原油宝事情也就是在这段时间爆发的。

银保监会经过了对整起事件的调查后,确认中行有重大违规,并于12月5日做出了行政处罚决定:对中行及其分支机构一共罚款5050万元;对中行全球市场部前后两任总经理均给予警告并处罚款50万元,对中行全球市场部相关副总经理及资深交易员等两人均给予警告并处罚款40万元。

那中行原油宝在这起事件中应该造成了多大的损失呢?那么我们就回顾一下这起事件。

4月20日晚,中行原油宝美国原油2005合约出现负值结算价,部分原油宝客户不但亏掉了本金,还要向中行补交保证金。

当时有媒体称,中行原油宝客户总计亏损大约44亿美元,约合人民币300多亿元。但有专业人士认为数据不对,原油期货出现负价格,多头原油宝客户确实出现大幅亏损,但规模远没有达到300亿。而且有部分做空头的客户还赚了非常多。所以这个有亏有赚的情况下,总体上的亏损不见的是个巨大的数字。

当时的中行原油宝平仓时点,是早在合约签订之日(一个月前)就已定好了,平仓时间即4月20日22点,系统自动按照当日芝加哥商品交易所(CME)官方结算价平仓。如果客户希望在到期日前平仓,需要手动报单操作平仓。

原油宝的模式中,中行提供代客交易服务,在设定的交易日前,客户自己不手动平仓,中行是无权为客户平仓的。

原油宝挂钩的是境外的原油期货,合约到期时会自动进行移仓或平仓处理。中行原油宝的设计是和约到期前一天,而有的产品设计是提前七天。

平仓价格是这起事件的焦点,也是很多客户对此不满的主要原因。根据中行的公告,认定CME官方结算价-37.63美元/桶为有效价格。但是根据CME原油行情显示,在交易截止时间4月20日22点,WTI原油期货5月合约价格为11.15美元/桶左右。那么,平仓价格为什么不按交易截止时的11.15美元,而按凌晨的-37.63美元呢?

4月21日凌晨2点后,WTI原油期货5月合约价格急剧下挫,跌至史无前例的最低-40美元附近。CME公布官方结算价-37.63美元/桶,这个价格也成为了原油宝美国原油2005合约到期平仓的结算价,而并非实时交易价格,这不是炒股票,也是国际期货交易的原则。

从产品设计上,原油宝并没有什么违规之处,造成原油宝客户巨大亏损的主要原因,也是因为遇到了前所未有的情况,银保监会所处罚的还是原油宝的违规宣传和客户资质审查等方面。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。