美国石油战略_石油战争美国油价多少

1.美国如何控制石油价格

2.美国从伊拉克搞到了多少石油,价值多少?

3.三次石油危机均带动美国制造业呈现上涨态势对吗?

4.每桶石油历史最高价

美国如何控制石油价格

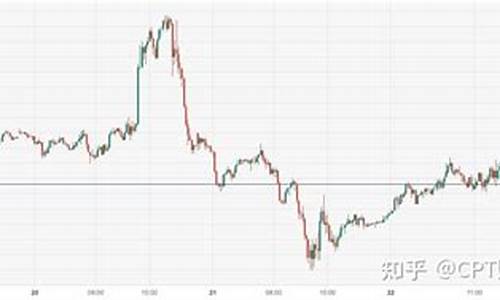

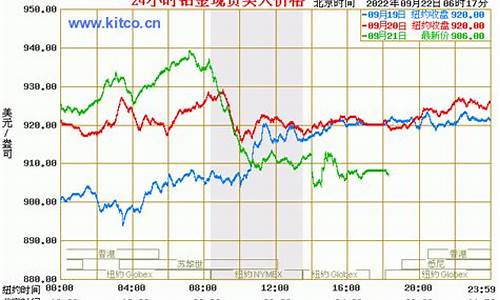

百度文库: 2008年,由于全球金融危机,石油价格最低跌至33.87美元/桶,而2009年初,石油上涨至70元/桶,国际石油翻番仅仅花了不到半年;更为稀奇的是,2011年石油价格最高到达127美元/桶,而2012的价格只有95美元左右。可想而知,石油价格的变动速度之快。

那你们认为石油价格的变动是由什么决定的? 经济学认为价格的变动是由供需决定,但是我们发现中东是最大的石油地区,那你们试想一下决定石油价格的主要应该是中东地区了,或者说是欧佩克,可是很遗憾的是他们根本没有价格的制定权,这还有个数据,2008年12月15号,欧佩克看到当时油价跌到40美元/桶,他们想拉抬油价,就一天联合减产420万桶,减产的当天,油价不涨反跌,跌到37美元/桶。我也可以明确的告诉你们,真正掌握这个价格控制权的是美国。

那美国又是如何掌握石油价格呢?

我们先看看我们国内要控制价格是怎么样控制的?我们就简单说说,“豆你玩”吧(图解) 第一, 建仓;第二,控制经销商;第三,舆论制造;第四,对敲。

当你明白我们国内炒家控制价格,你就很容易明白美国是怎么样控制石油的,美国同样具备了四个条件,第一,资金雄厚,石油存量巨大。第二,控制中东石油出口,甚至许多国家的出口,这方面是比较难做到的。第三,舆论制造。第四,通过期货市场又大赚一笔,在这点上中国,甚至俄罗斯,还有许多大国不知道吃了多少亏。

一直以来我们都以为石油的出口应该是有欧佩克来决定的,可是我们都错了,美国凭借他的霸权主义,控制了大部分的石油,相信大家都了解伊拉克战争的真实目的吧,当然是为了石油,但是美国为什么不去打其他国家呢?很大一个原因是伊拉克在石油上不服从美国的管理,伊拉克生产大量石油他不按美国要求的出口,而是自己储存起来,所以美国就很不爽,找各种借口征服你,让你变得听话。2011年,中石油取得了伊拉克油田的一个大合同,可以有开采权。

但调研后发现,这一切都是美国在后面的主导。过去伊拉克开采油田都是拍卖,拿到之后可以随便开采,然后该卖多少钱就卖多少钱。自从美国拿下伊拉克之后,不是这样了。中国、英国或者其他国家的石油公司想开采石油的话,必须和伊拉克的南方石油公司合作,而其背后就有美国。怎么合作呢?比如这次中石油去开采,他只给你加工费,壳牌要求7.98美圆一桶,南方拒绝;中石油和英国石油公司合作提出3.99美圆一桶,南方照样拒绝;最后我们只有以开采一桶2美圆的价格接受。中石油变成了打工仔,也就是说你的利润不可能超过2美圆一桶,几毛钱了不起了。中国虽然拿到了开采权,但是最后等于是以2美圆一桶卖给南方石油公司,他们连开采成本都省了,然后美国再从南方手里卖,至于价格多少,就不得而知了。

还有一个鲜为人知的迪拜危机,迪拜危机主要是迪拜还不起债务。迪拜是阿拉伯联合酋长国之一,并且是第二大国家,他们关系就是国与省的关系,而阿联酋最大的省是阿布扎比,很有趣的是,美国制造迪拜危机只是项庄舞剑,意在阿布扎比,迪拜有个国企叫迪拜世界,在债务危机发生前,它被称为“日不落企业”,在2010年,资产遍布全球100多个国家和城市,到处买港口,在国际收购大量股权,但是,这个企业在2008年,总收入才30亿美国,纯利润只有两亿美元,可是迪拜世界却借了美国等银行的3000亿美元搞建设项目,并且还用了阿布扎比的大油田做为抵押,最后迪拜的虚假繁荣终于消失,还不起债,所以就把阿布扎比大油田拿去抵债。从而,美国就又控制了一大油田。这个过程比较复杂,所以在这也不多讲。

其实还有好多油田都是通过这些方法取得控制权,还有大部分的油田都是跟美国合作的,这就控制了石油出口

美国从伊拉克搞到了多少石油,价值多少?

伊拉克政府宣布,整个国家已证实的可开采石油储备总量为1431亿桶。依据石油输出国家组织(OPEC)的数据计算,这一储量位列世界第三。 CCTV 说美国 在伊拉克的军费花了6W亿美元

按照每桶105美元算的话1431Y桶价值15万0255亿美元 如果美国能不花一分钱白得572.4亿桶看那不亏 如果白得的超过这些单从油的角度看是赚了。 但是这些油不可能白给美国 卖的话也是明码标价全球统一的 也不可能只卖给美国一家 除非美国人自己去开采没准还有些赚头 伊拉克的油全让美国人开采也不大可能。 按伊拉克一天卖给美国40W桶算要卖400年左右才能达到572.4亿桶的量 可是按照每天260WTONG的产量也就够开采不到200年的

石油巨头英国石油公司(BP)全球首席经济学家克里斯多夫.鲁尔博士在北京发布2012年《BP世界能源统计年鉴》(下称《年鉴》),用数据概述了2011年的能源大背景:2011年石油价格大幅增长,即期布伦特原油价格年均上涨40%;全球石油储量可用54年,而去年全球所有能源净增长均来自新兴经济体。化石燃料以87%的市场份额继续主导着全球能源消费,可再生能源虽然增长迅速,但仍只占全球消费的2%。 从账面上看美国在未来54年里能从伊白拿到的石油价值=之前所花当时6W亿美元的价值就不亏 不过这6WY里花费的可再生能源与石油这种不可再生能源那个更紧俏很明显 美国亏不亏你不能单从石油一时的价值 与 当时军费开支上看 还要考虑不可再生能源的重要性与价格波动 还有伊拉克石油未来对美国的出口量 如果一次性花费大量金钱在可再生能源的消耗上以换使用更长久的不可再生能源应该是不赔本的 按照伊拉克一天出口石油到美国40WTONG算 54年出口的量是79亿桶 这79YT都得是花钱买不是白来的 而且是当时市场价 你看03年之前伊石油对美国的出口量与产量的比例和2012年和之后日子直到停止对任何国家出口石油这个的比例 如果12年开始这个比例高于03年之前 从某些角度说美国应该就算没赔 不过计算的时候你还要考虑到6WY里花费里的不可再生能源

2013-03-14国际原油现货价格

迪拜 104.60 ↓0.90 ↓0.85%

阿曼 104.60 ↓0.90 ↓0.85%

塔皮斯 113.88 ↓1.17 ↓1.02%

米纳斯 108.15 ↓1.09 ↓1.00%

三次石油危机均带动美国制造业呈现上涨态势对吗?

是的。

报告首先在回顾历史上四轮原油价格大幅上涨行情后总结道:全球油价主要由供给与需求决定,同时货币因素也会对油价产生直接影响,地缘政治和原油库存通过影响原油的供给需求间接对油价产生扰动。

第一次石油危机1973-1975:经济和政治因素都在这轮石油危机中扮演重要角色。经济层面来看,产油国与西方石油垄断公司的利益冲突是第一次石油危机爆发的主要原因。

由于国际石油垄断公司对油价的控制,油价这段时间以前长期维持在1-3美元左右,产油国对资本主义旧的石油体系长期低价的不满与西方石油公司不肯让步,使得双方的矛盾日益尖锐。

政治层面来看,这次石油危机根本原因是阿拉伯国家主要想利用石油武器,要求美国等放弃对以色列的支持立场,迫使以色列退出占领的阿拉伯国家领土。

1973年10月6日,第四次中东战争爆发,10月14日美国公开向以色列空运武器、19日向以色列提供22亿美元的军事援助,此后阿拉伯国家开始实施一系列削减产量、石油禁运措施将石油危机推向高潮。

第二次石油危机1979-1980:在这一轮石油危机中,一方面是战争导致的被动供应减少的客观因素,1978 年底伊朗爆发“伊斯兰革命”,导致供给的严重不足,油价从13美元/桶一路攀升到34美元/桶,1980年9月22日,“两伊战争爆发”,产油设施遭到破坏,市场每天有560万桶的缺口,国际油价一度攀升到41美元/桶。

另一方面,市场的心理预期也扮演了重要的推动作用。1978年洛克菲勒基金会在报告中称“世界将逐渐经历石油的长期紧张,甚至是严重的不足”,使得市场对油价上涨的预期不断升温。石油公司开始囤油,个体消费者开始抢油,推动原油供给每天约减少300万桶,原油需求每天增加300万桶。心理预期的自我实现推升油价加剧上涨。

第三次石油危机1990-1992:同样因为战争,1990年,伊拉克对科威特发动海湾战争,两国石油设施遭到严重破坏,石油产量骤降。8月初,伊拉克占领科威特之后,受到国际经济制裁,石油供应中断。仅仅3个月的时间里,国际油价从14美元/桶急剧攀升至42美元/桶,石油危机爆发。随后美国经济在1990年第三季度陷入衰退,拖累全球经济增长。

不过相比于前两次石油危机,这次石油危机的影响并没有那么大。一方面是战争维持时间没那么长,主要作战时间在一个月左右,同时,世界其他国家的产油水平也在不断提升,另一方面,国际能源署(IEA)充分的紧急预案也发挥了关键作用。

供不应求推动油价高涨2003-2008:期间全球尤其亚洲经济迅速崛起,原油需求大幅上行,带动油价攀升。2004年开始,国际油价在需求的拉动下稳步提升,2007年之后进入快速提升阶段。2007年1月布伦特原油54.3美元/桶,到2008年7月油价达到133.87美元/桶,涨幅达到146.54%。

因此,从需求端来看,原油的需求长期主要与经济增长密切相关,并且石油需求比GDP的变化提前反应;供给端来看,主要受石油储量开采成本等影响。

另外由于原油使用美元计价,使得油价与美元走势呈现较为显著的负相关关系。当美元贬值时,使用其他货币购买石油变得更加便宜,刺激需求,推动油价的走高。相反,美元升值,对于其他投资者石油变得更贵了,抑制需求,油价走低。

石油危机影响市场的逻辑

1、宏观层面

1)油价的上涨首先带来工业生产领域成本的提高,对PPI上涨产生直接效应,而PPI上涨导致工业产品产销能力的下降。

在前述三次石油危机期间,美国工业总产值均出现下滑,其中,第一次石油危机期间下滑程度最大,工业总产值从1973年10月的1.46万亿美元降到1975年6月的1.31万亿美元,降幅达8%。第一次石油危机期间,各行业PPI波动幅度也最大。

具体到各行业成本提高程度,则会随着用油程度的不同有所差异。从历次石油危机来看,燃料相关产品及动力、化工及相关产品和金属及金属制品相关行业PPI同比涨幅最大,纸浆及纸制品、橡胶和塑料制品以及纺织品和服装行业PPI同比涨幅相对较小。

2)油价的上涨通过价格输入效应和收入转移效应传导使得CPI走高,进而抑制投资和消费。

一方面,由于原油在CPI中占有重要权重,国际油价走高,影响国内油价及相关石油化工产品成本增加,直接作用于一篮子商品。同时,油价通过PPI产业链向下传导,柴油、煤油、燃料油等工业制品成本增加,随后金属制品、塑料等价格也会因此上涨,交通运输、邮电等行业陆续上涨,从工业领域生产劳动成本到商品服务业领域消费价格最终都会上涨。从而引发投资、产出的下降。

另一方面,油价的上涨,使得OPEC等石油输出国获得大量的石油美元,货币资金流动性提高,直接导致通胀的产生。而对于石油进口国,油价上涨,使得真实货币余额减少,消费者会增加对其他产品的替代需求,在供给不变的情况下,带来社会需求增加,引发通胀。

CPI与个人消费和投资均呈现明显的负相关关系,并且对个人消费的作用很快呈现。第一次石油危机期间1973年至1974年,美国CPI同比由6.2%上升至11.0%,美国个人消费支出不变价增速由4.95%降低到-0.84%,固定资产投资由13.39%降低到6.38%。第二次和第三次石油危机期间也表现出同样的趋势。从时间效果来看,CPI的上涨会立马对个人消费支出产生抑制作用,而对于投资的作用会有一些时滞。

2、产业价值链层面

在整个石油化工产业链中,上游的原油价格是主要的驱动因素。

根据工业生产流程,原油产业链一般包括:原油开采—炼油—化学工业—纺织、机械行业。原油价格随着产业链逐渐传导,同时从上游到下游随着行业集中度的降低,价格传导作用逐渐减弱。

全球原油市场是一个供给高度集中的市场。OPEC、美国、俄罗斯几乎决定了全球原油的供给价格。随着产业链向下移动,行业集中度逐渐减弱,炼油行业一般集中于大型企业,具有相对较高的垄断定价能力,能够有效的把油价向下传导,表现为原油与油气开采行业和燃料动力等价格走势较为一致。

产业链中下游相对分散,竞争激烈,议价能力较弱。石油化工产业链的中下游包括化学工业、纺织业以及机械行业等,随着产业链向下移动,行业集中度逐渐降低。表现为原油价格的变化只部分转化为化学工业价格,更为下游的机械工业等更多的受投资端和消费的影响,石油价格传导力度有限。

因此,从产业链传导来看,随着产业链下移行业集中度降低,价格传导作用减弱,行业影响减弱

每桶石油历史最高价

2008年7月创下接近150美元/桶的历史最高纪录。

受亚洲金融危机、需求下降以及OPEC不适时宜的增产,布伦特原油价格从1997年1月的24.53美元/桶下降到1998年12月的9.25美元/桶的最低价。然后从1999年3月开始反弹并一路攀升,2000年8月突破30美元/桶,2000年9月7日最高时达到37.81美元/桶,短短18个月涨幅达3倍之多,创“海湾战争” 以来的油价新高。2003年之后,油价更是一路持续上涨,终于在2008年7月创下接近150美元/桶的历史最高纪录,并在5个月之后的2008年底戏剧性地下挫到40美元以下。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。