贝塔策略指数基金价值_贝塔策略是什么意思

1.东方红资管徐习佳:“聪明贝塔”穿透不确定的迷雾

2.beta收益和alpha收益是什么意思?一般用于投资领域

东方红资管徐习佳:“聪明贝塔”穿透不确定的迷雾

主动管理能力领跑业内,为何还会涉足被动投资?

擅长权益投资的东方红资产管理,即将面向全市场发售介于主动管理与被动投资之间的“聪明贝塔”(也称因子投资)策略产品,这让最近风行的指数基金再添一把火。

近日,上证报专访了东方红资产管理公募指数与多策略部副总经理(主持工作)徐习佳,他将担任新推出的东方红中证竞争力指数产品的基金经理。

“聪明贝塔(Smart Beta)”投资策略是舶来品,在海外市场已发展成熟,多数投资者能够以较低的成本获取明确的因子回报。虽然早在10年前就已传入国内,但聪明贝塔在国内市场的发展较宽基指数却略显缓慢。

不过,随着机构投资者占比提升,市场定价正趋于理性。不少国内资产管理机构在巩固获取阿尔法(Alpha)超额收益能力的同时,也开始将目光锁定聪明指数类产品,赚取可持续的贝塔(Beta)收益。

以ROE(净资产收益率)作为主要因子推出聪明贝塔产品,是东方红资产管理的又一新动作。徐习佳表示,基于多年的实践经验,团队提炼出价值投资逻辑并融入聪明贝塔指数的编制中,以纪律化、标准化的形式选出行业内具有竞争力的好公司,不刻意择时,致力于做有超额收益的聪明指数。

现实中,不同的聪明贝塔产品有不同的投资策略。选用哪类因子考验投研团队的“主动管理”能力,目前流行的因子涵盖红利、估值、质量、成长、动量等。这些因子可单独使用,可组合使用,效果千差万别。

价值策略是目前市场认知度最高的策略之一,包括对于估值因子和质量因子两方面的考量。其中又以ROE指标最受投资机构青睐。巴菲特就认为,如果只能用一个指标来评判公司好坏的话,这个指标就是ROE。

就不同行业来看,因子效用可大可小,部分因子对一些行业特别有效而在另一些行业的表现则相对平庸。东方红研究团队分析得出,ROE指标在多数行业的区分度都比较显著。

不少研究分析指出,持续稳定的高ROE企业多数会有这样的特征:他们总是在管理上、组织上、产品研发上胜人一筹,有先发优势。随着产业竞争的加剧,ROE水平下降幅度较大的公司会因为无利可图而退出市场,高ROE企业的盈利水平进一步得到巩固甚至提升。

据了解,2018年,东方红投研团队开始研究、编制中证东方红竞争力指数。指数以中证800指数样本股为样本空间,挑选各行业内净资产收益率排名靠前的上市公司股票构成样本股。

值得一提的是,指数“唯优是举”,对各行业内个股的 历史 扣非净利润总和与净资产均值的比值进行排序,选取每个行业内排名前20%的个股作为待选样本。同时,在每个行业内,剔除过去一年扣非净利润同比增长为负的待选样本,将剩余样本作为样本股。

为何样本空间根据中证800选取,而非传统的沪深300或者中证500?徐习佳表示,如将范围限定在300或500指数,则指数编制过程中将不可避免地造成部分行业被排除在外或者在市值上出现较大偏移。

权益管理能力的延伸

立足当前时点,基于原有优势基础上的能力延伸,布局一款聪明贝塔产品,对东方红而言将是一次有益的 探索 。

和一般指数基金仅跟踪某个宽基指数或行业指数不同的是,聪明贝塔基金是用长期被验证的某个投资策略作为依据,形成因子指标并据此进行选股。

聪明贝塔将主动型投资中确定性更高的收益加以复制,其主动性更多体现在产品的前期设计和运作过程中成分股的定期调整中。近年来,伴随市场价值投资回潮,东方红的权益投资表现出了良好的中长期业绩。徐习佳告诉上证报,投研团队内部在这个过程中也一直思考将一些有价值的判断提炼形成标准化规则,作为主动管理能力的延伸。

“资本市场优胜劣汰的机制正在发挥作用,强者恒强的效应日益巩固。市场环境渐趋良性,对聪明贝塔这类产品在国内的发展更加有利。”徐习佳表示,根据过往产品运作实践中证明相对有效的,且经过理论支持,同时与东方红的价值投资理念相一致的因子产品,未来都会考虑布局。

“不同的公司会有不同的编制规则,大家对因子的理解也是有差异的。总结东方红的投资经验,我们在精选个股方面具有自己的特色优势,量化到因子选择上,就会更加重视像ROE这样的质量因子。”

“在未来的布局中,不管选用单个主要因子还是多因子结合的方式编制指数,都会考虑质量因子。因为这是我们投资的既有优势,是长期积累的结果。”徐习佳表示,东方红会结合自有优势综合布局,做出聪明指数间的区分度和产品特色。

他对上证报透露,客户的需求也正多样化。对投资者而言,聪明贝塔指数产品线的丰富将优化资产配置,提供更多投资选择。

来源: 上海证券报

beta收益和alpha收益是什么意思?一般用于投资领域

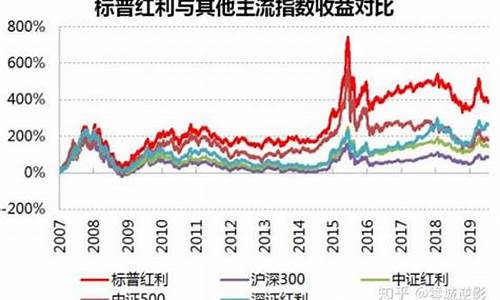

Alpha:投资组合的超额收益,表现管理者的能力;Beta:市场风险,最初主要指股票市场的系统性风险或收益。换句话说,跑赢大盘的就叫Alpha,跟着大盘起伏就叫Beta。80年代,大家的认知基于CAPM模型PortfolioReturn可分解为beta(和基准完全相关)和alpha(和基准不相关)。90年代,人们不再局限于市场这个单一因子,APT模型和Barra多因子模型扩大了人们选择因子的范围,包括地区/行业因子等。

使用简单公式计算 Beta 系数

1、 确定无风险利率。

这是投资者在无风险投资上预期可获得的收益率,例如以美元投资的美国国库券,以欧元交易和投资的德国债券等。该数字通常以百分比表示。

2 、分别确定股票收益率、市场(或代表性指数)收益率。

这些数字也以百分比表示。通常情况下,需要使用若干个月的时段数据计算收益率。

3 、用股票的收益率减去无风险利率。如果股票的收益率为 7%,无风险利率为 2%,则二者的差为 5%。

在计算 Beta 系数时,通常(尽管不是必需的)要使用待计算股票所处市场的代表性指数。对于美国股市,标准普尔 500 是经常使用的指数,但分析工业股时最好使用道琼斯工业平均指数。对于在国际范围内交易的股票,MSCI EAFE(代表欧洲、澳大利亚和远东地区)是一个合适的代表性指数。对于中国 A 股,可以使用上证指数。

4、用股票收益率减无风险利率的差除以市场(或指数)收益率减无风险利率的差。

得出的即为 Beta 系数,通常用小数表示。在上例中,Beta 系数为 5 除以 6,得到 0.833。从定义上可以得出,市场或其代表性指数本身的 Beta 系数为 1.0,这是因为市场与其自身作比较的话,任何非零数除以本身结果都等于 1。Beta 系数小于 1 表示股票比市场整体的波动率低,Beta 系数大于 1 表示股票比市场整体的波动率高。Beta 系数可以小于零,表示投资该股票出现亏损,但市场整体盈利(此可能性较大);或者投资该股票盈利,但市场整体亏损(此可能性较小)。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。